专业的建站公司都具备什么条件google play下载安装

Python学习路线 - Python高阶技巧 - PySpark案例实战

- 前言介绍

- Spark是什么

- Python On Spark

- PySpark

- Why PySpark

- 基础准备

- PySpark库的安装

- 构建PySpark执行环境入口对象

- PySpark的编程模型

- 数据输入

- RDD对象

- Python数据容器转RDD对象

- 读取文件转RDD对象

- 数据计算

- map方法

- flatMap方法

- reduceByKey方法

- 练习案例1

- filter方法

- distinct方法

- sortBy方法

- 练习案例2

- 案例

- 数据输出

- 输出为Python对象

- collect算子

- reduce算子

- take算子

- count算子

- 输出文件中

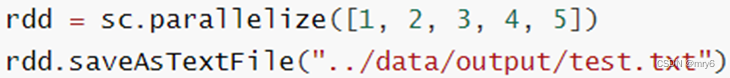

- saveAsTextFile算子

- 修改rdd分区为1

- 综合案例

- 搜索引擎日志分析

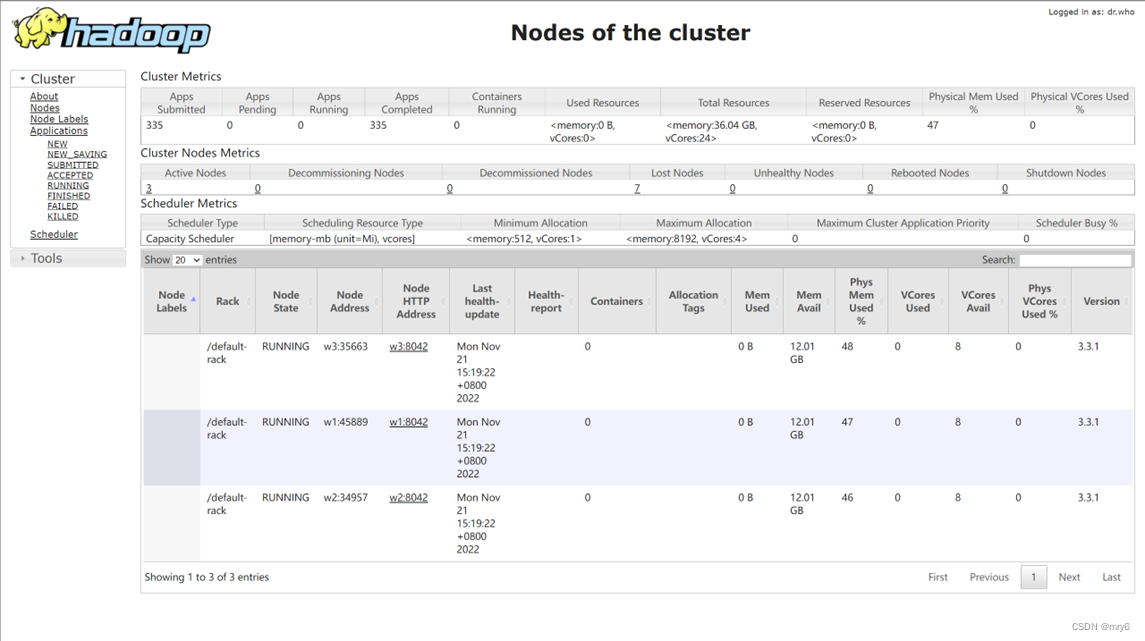

- 分布式集群运行

前言介绍

Spark是什么

定义:Apache Spark是用于大规模数据(large-scala data)处理的统一(unified)分析引擎。

简单来说,Spark是一款分布式的计算框架,用于调度成百上千的服务器集群,计算TB、PB乃致EB级别的海量数据

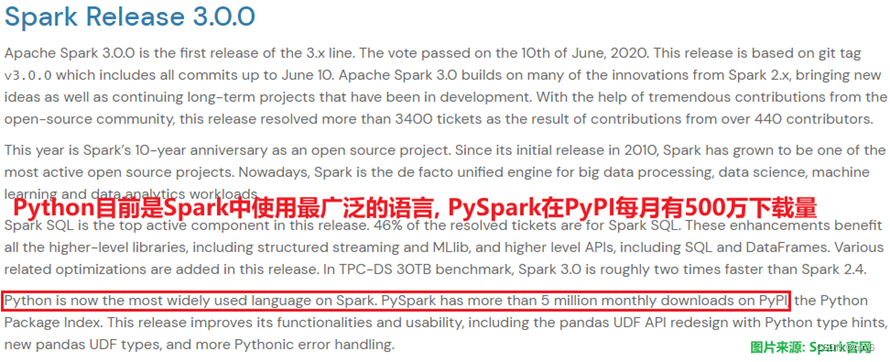

Python On Spark

Spark作为全球顶级的分布式计算框架,支持众多的编程语言进行开发。而Python语言,则是Spark重点支持的方向。

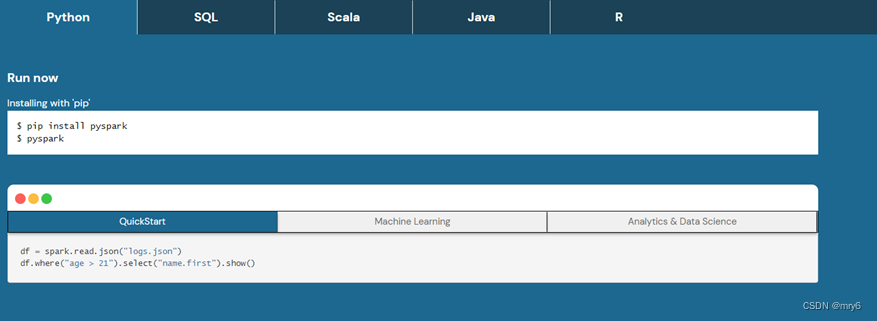

PySpark

Spark对Python语言的支持,重点体现在,Python第三方库:PySpark之上。

PySpark是由Spark官方开发的Python语言第三方库。

Python开发者可以使用pip程序快速的安装PySpark并像其它三方库那样直接使用。

Why PySpark

Python应用场景和就业方向是十分丰富的,其中,最为亮点的方向为:

大数据开发 和 人工智能

总结:

1.什么是Spark、什么是PySpark

- Spark是Apache基金会旗下的顶级开源项目,用于对海量数据进行大规模分布式计算。

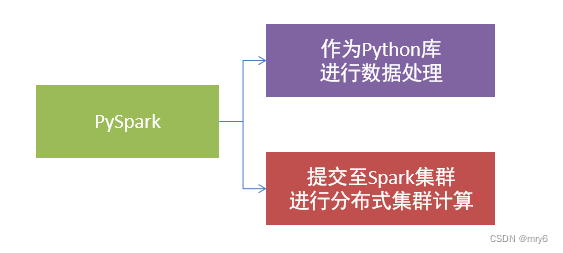

- PySpark是Spark的Python实现,是Spark为Python开发者提供的编程入口,用于以Python代码完成Spark任务的开发

- PySpark不仅可以作为Python第三方库使用,也可以将程序提交的Spark集群环境中,调度大规模集群进行执行。

2.为什么要学习PySpark?

大数据开发是Python众多就业方向中的明星赛道,薪资高岗位多,Spark(PySpark)又是大数据开发中的核心技术

基础准备

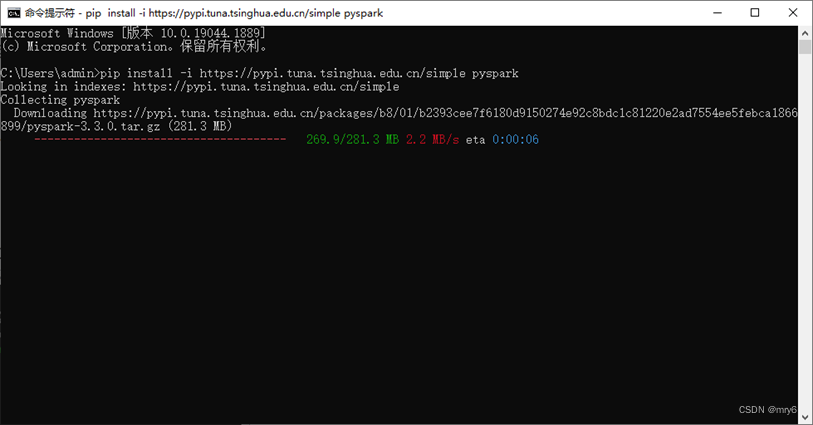

PySpark库的安装

同其它的Python第三方库一样,PySpark同样可以使用pip程序进行安装。

在"CMD"命令提示符程序内,输入:

pip install pyspark

或者使用国内代理镜像网站(清华大学源)

pip install -i https://pypi.tuna.tsinghua.edu.cn/simple pyspark

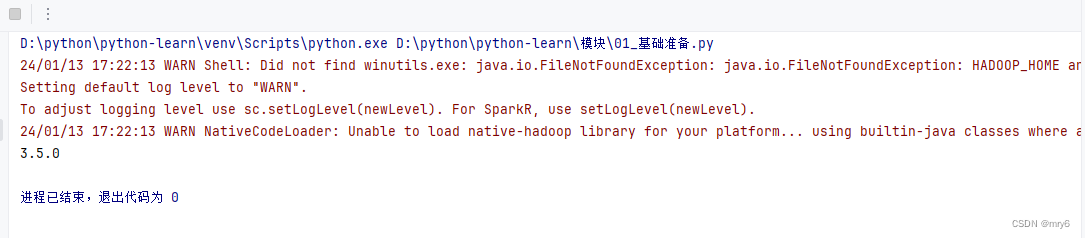

构建PySpark执行环境入口对象

想要使用PySpark库完成数据处理,首先需要构建一个执行环境入口对象。

PySpark的执行环境入口对象是:类SparkContext的类对象

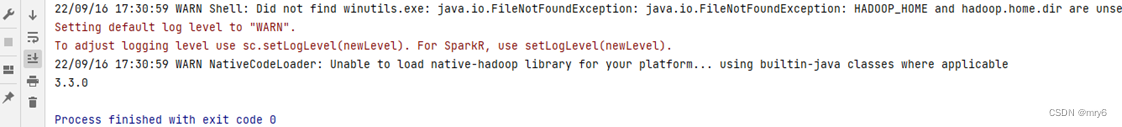

代码示例:

"""

演示获取PySpark的执行环境入口对象:SparkContext

并通过SparkContext对象获取当前PySpark的版本

"""# 导包

from pyspark import SparkConf, SparkContext# 创建SparkConf类对象

conf = SparkConf().setMaster("local[*]").setAppName("test_spark_app")

# 基于SparkConf类对象创建SparkContext对象

sc = SparkContext(conf = conf)

# 打印PySpark的运行版本

print(sc.version)

# 停止SparkContext对象的运行(停止PySpark程序)

sc.stop()执行结果:

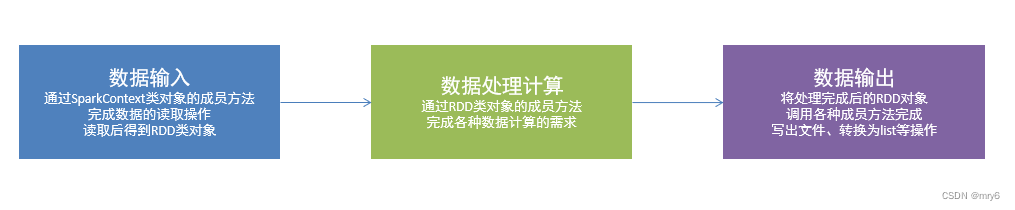

PySpark的编程模型

SparkContext类对象,是PySpark编程中一切功能的入口。

PySpark的编程,主要分为如下三大步骤:

- 通过SparkContext对象,完成数据输入

- 输入数据后得到RDD对象,对RDD对象进行迭代计算

- 最终通过RDD对象的成员方法,完成数据输出工作

总结:

1.如何安装PySpark库

pip install pyspark

2.为什么要构建SparkContext对象作为执行入口

PySpark的功能都是从SparkContext对象作为开始

3.PySpark的编程模型是?

- 数据输入:通过SparkContext完成数据读取

- 数据计算:读取到的数据转换为RDD对象,调用RDD的成员方法完成计算

- 数据输出:调用RDD的数据输出相关成员方法,将结果输出到list、元组、字典、文本文件、数据库等

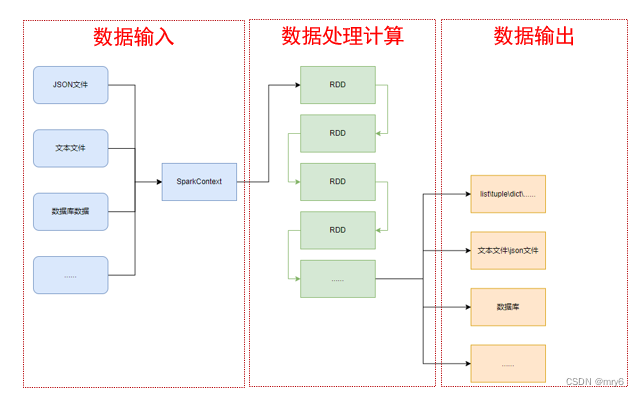

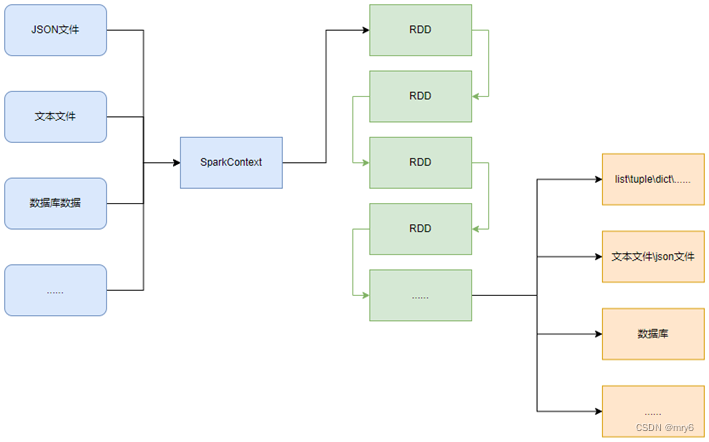

数据输入

RDD对象

如图可见,PySpark支持多种数据的输入,在输入完成后,都会得到一个:RDD类的对象

RDD全称为:弹性分布式数据集(Resilient Distributed Datasets)

PySpark针对数据的处理,都是以RDD对象作为载体,即:

- 数据存储在RDD内

- 各类数据的计算方法,也都是RDD的成员方法

- RDD的数据计算方法,返回值依旧是RDD对象

PySpark的编程模型(上图)可以归纳为: - 准备数据到RDD -> RDD迭代计算 -> RDD导出为list、文本文件等

- 即:源数据 -> RDD -> 结果数据

Python数据容器转RDD对象

PySpark支持通过SparkContext对象的parallelize成员方法,将:

- list

- tuple

- set

- dict

- str

转换为PySpark的RDD对象

注意:

- 字符串会被拆分出1个个的字符,存入RDD对象

- 字典仅有key会被存入RDD对象

读取文件转RDD对象

PySpark也支持通过SparkContext入口对象,来读取文件,来构建出RDD对象。

代码示例:

"""

演示通过PySpark代码加载数据,即数据输入

"""

from pyspark import SparkConf, SparkContextconf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 通过parallelize方法将Python对象加载到Spark内,成为RDD对象

rdd1 = sc.parallelize([1, 2, 3, 4, 5])

rdd2 = sc.parallelize((1, 2, 3, 4, 5))

rdd3 = sc.parallelize("abcdefg")

rdd4 = sc.parallelize({1, 2, 3, 4, 5})

rdd5 = sc.parallelize({"key1": "value1", "key2": "value2"})# 如果要查看RDD里面有什么内容,需要使用collect()方法

print(rdd1.collect())

print(rdd2.collect())

print(rdd3.collect())

print(rdd4.collect())

print(rdd5.collect())# 通过textFile方法,读取文件数据加载到Spark内,成为RDD对象

rdd = sc.textFile("D:/yuancheng/20231120/资料/第15章资料/资料/hello.txt")

print(rdd.collect())sc.stop()

输出结果:

D:\python\python-learn\venv\Scripts\python.exe D:\python\python-learn\模块\02_数据输入.py

24/01/14 09:52:11 WARN Shell: Did not find winutils.exe: java.io.FileNotFoundException: java.io.FileNotFoundException: HADOOP_HOME and hadoop.home.dir are unset. -see https://wiki.apache.org/hadoop/WindowsProblems

Setting default log level to "WARN".

To adjust logging level use sc.setLogLevel(newLevel). For SparkR, use setLogLevel(newLevel).

24/01/14 09:52:12 WARN NativeCodeLoader: Unable to load native-hadoop library for your platform... using builtin-java classes where applicable

[1, 2, 3, 4, 5]

[1, 2, 3, 4, 5]

['a', 'b', 'c', 'd', 'e', 'f', 'g']

[1, 2, 3, 4, 5]

['key1', 'key2']

['mry mry itcast mry', 'spark python spark python mry', 'mry itcast itcast mry python', 'python python spark pyspark pyspark', 'mry python pyspark itcast spark']进程已结束,退出代码为 0

总结:

1.RDD对象是什么?为什么要使用它?

RDD对象称之为分布式弹性数据集,是PySpark中数据计算的载体,它可以:

- 提供数据存储

- 提供数据计算的各类方法

- 数据计算的方法,返回值依旧是RDD(RDD迭代计算)

后续对数据进行各类计算,都是基于RDD对象进行

2.如何输入数据到Spark(即得到RDD对象)

- 通过SparkContext的parallelize成员方法,将Python数据容器转换为RDD对象

- 通过SparkContext的textFile成员方法,读取文本文件得到RDD对象

数据计算

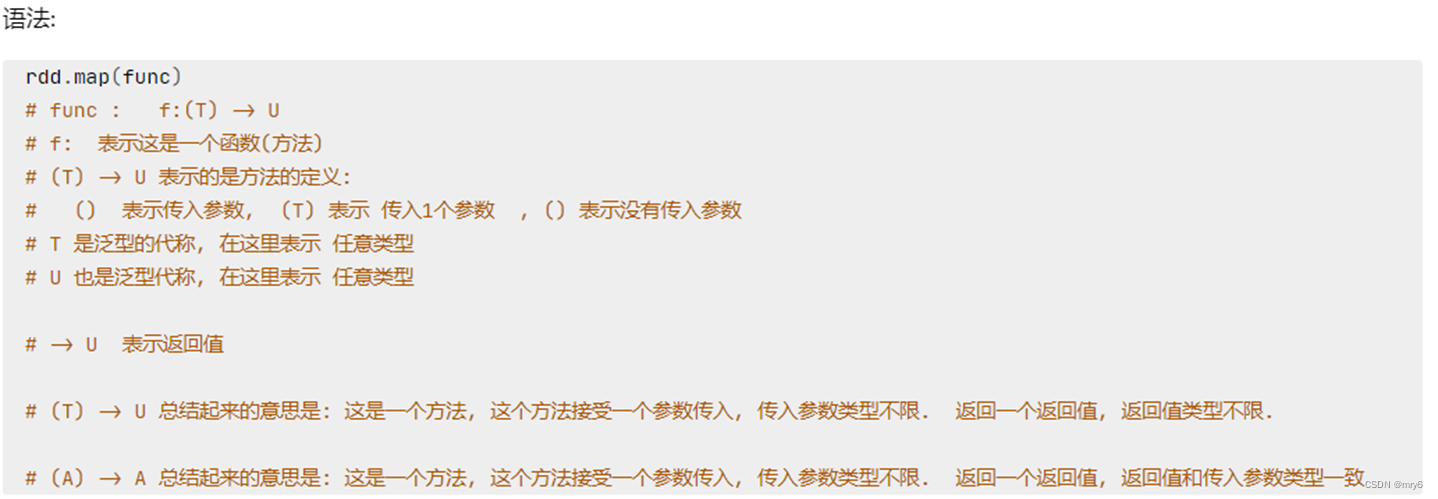

map方法

PySpark的数据计算,都是基于RDD对象来进行的,那么如何进行呢?

自然是依赖,RDD对象内置丰富的:成员方法(算子)

map算子

功能:map算子,是将RDD的数据一条条处理(处理的逻辑基于map算子中接收的处理函数),返回新的RDD

代码示例:

"""

演示RDD的map成员方法的使用

"""

import timefrom pyspark import SparkConf, SparkContext

import os

# os.environ['PYSPARK_PYTHON'] = 'D:/python/python-learn/venv/Scripts/python.exe'

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备一个RDD

rdd = sc.parallelize([1, 2, 3, 4, 5])

print(rdd.collect())

# 通过map方法将全部数据都乘以10

def func(data):return data * 10# rdd2 = rdd.map(func)

# 链式调用

rdd2 = rdd.map(lambda x: x*10).map(lambda x : x + 5)

print(rdd2.collect())

# (T) -> U

# (T) -> Tsc.stop()

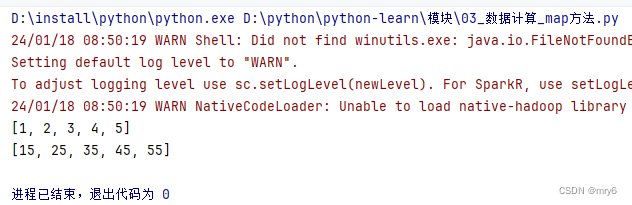

执行结果:

总结:

1.map算子(成员方法)

- 接受一个处理函数,可用lambda表达式快速编写

- 对RDD内的元素逐个处理,并返回一个新的RDD

2.链式调用

- 对于返回值是新RDD的算子,可以通过链式调用的方式多次调用算子。

flatMap方法

功能:对RDD执行map操作,然后进行解除嵌套操作。

代码示例:

"""

演示RDD的flatMap成员方法的使用

"""

from pyspark import SparkConf, SparkContext

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备一个RDD

rdd = sc.parallelize(["mry go 666", "mry mry go", "python mry"])# 需求,将RDD数据里面的一个个单词提取出来

rdd2 = rdd.map(lambda x: x.split(" "))

print(rdd2.collect())rdd3 = rdd.flatMap(lambda x: x.split(" "))

print(rdd3.collect())输出结果:

总结:

1.flatMap算子

- 计算逻辑和map一样

- 可以比map多出,解除一层嵌套的功能

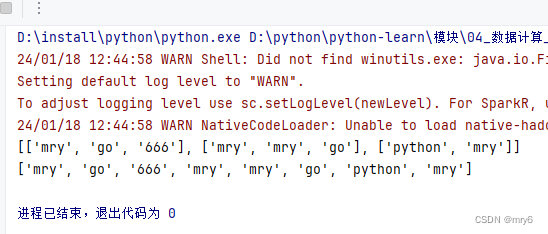

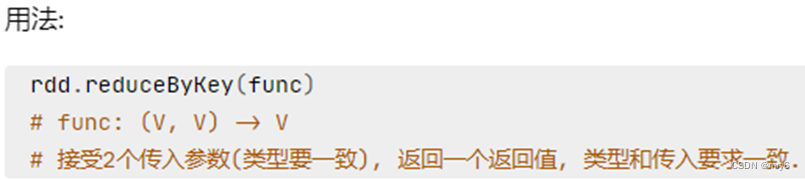

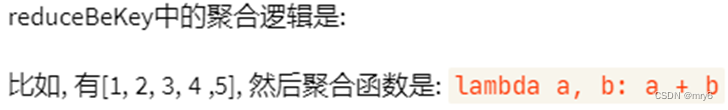

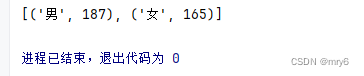

reduceByKey方法

功能:针对KV型RDD,自动按照key分组,然后根据你提供的聚合逻辑,完成组数据(value)的聚合操作。

代码示例:

"""

演示RDD的reduceByKey成员方法的使用

"""

from pyspark import SparkConf, SparkContext

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'

conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备一个RDD

rdd = sc.parallelize([('男', 99), ('男', 88), ('女', 99), ('女', 66)])# 求男生和女生两个组的成绩之和

rdd2 = rdd.reduceByKey(lambda a,b : a + b)

print(rdd2.collect())输出结果:

总结:

1.reduceByKey算子

- 接受一个处理函数,对数据进行两两计算

练习案例1

WordCount案例

使用学习到的内容,完成:

- 读取文件

- 统计文件内,单词的出现数量

代码示例:

"""

完成练习案例:单词计数统计

"""# 1.构建执行环境入口对象

from pyspark import SparkConf, SparkContext

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 2.读取数据文件

rdd = sc.textFile("D:/yuancheng/20231120/资料/第15章资料/资料/hello.txt")

print(rdd.collect())# 3.取出全部单词

word_rdd = rdd.flatMap(lambda x: x.split(" "))

print(word_rdd.collect())# 4.将所有单词都转换成二元元组,单词为key,value设置为1

word_with_one_rdd = word_rdd.map(lambda word: (word, 1))

print(word_with_one_rdd.collect())# 5.分组并求和

result_rdd = word_with_one_rdd.reduceByKey(lambda a, b : a + b)# 6.打印输出结果

print(result_rdd.collect())

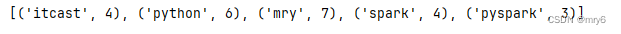

输出结果:

filter方法

功能:过滤想要的数据进行保留

代码示例:

"""

演示RDD的filter成员方法的使用

"""

from pyspark import SparkConf, SparkContext

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备一个RDD

rdd = sc.parallelize([1, 2, 3, 4, 5])# 对RDD的数据进行过滤

rdd2 = rdd.filter(lambda num: num % 2 == 0)

print(rdd2.collect())

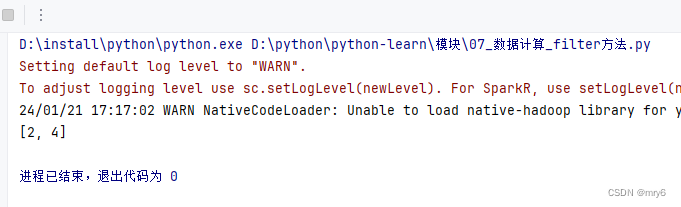

输出结果:

总结:

1.filter算子

- 接受一个处理函数,可用lambda快速编写

- 函数对RDD数据逐个处理,得到True的保留至返回值的RDD中

distinct方法

功能:对RDD数据进行去重,返回新RDD

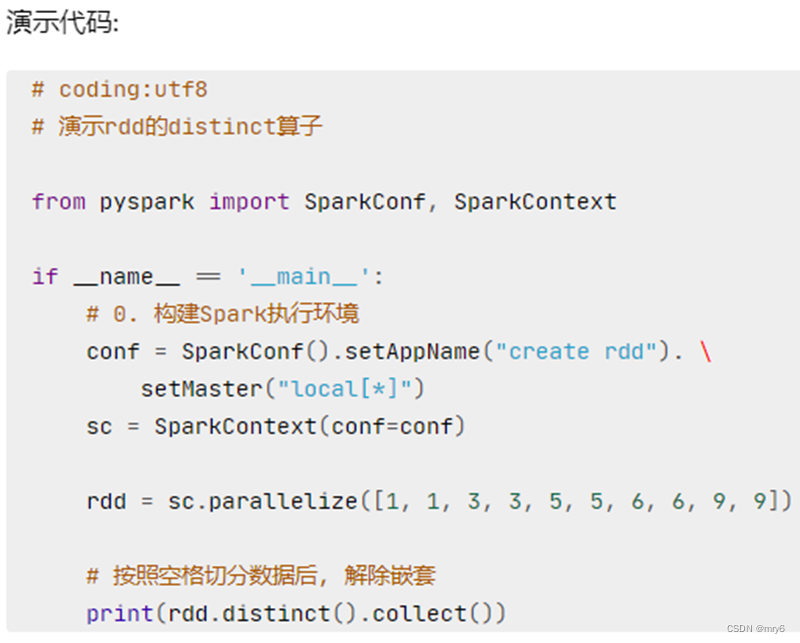

代码示例:

"""

演示RDD的distinct成员方法的使用

"""

from pyspark import SparkConf, SparkContext

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备一个RDD

rdd = sc.parallelize([1, 1, 2, 2, 3, 3, 4, 5, 7, 8, 8, 9, 10])# 对RDD的数据进行去重

rdd2 = rdd.distinct()

print(rdd2.collect())

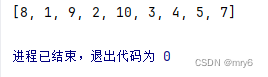

输出结果:

总结:

1.distinct算子

- 完成对RDD内数据的去重操作

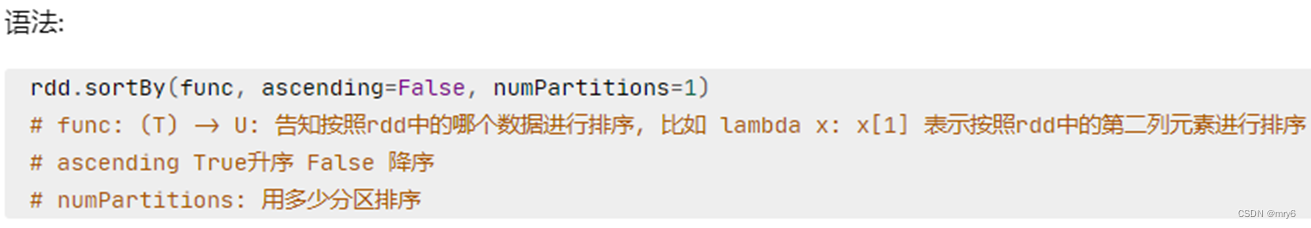

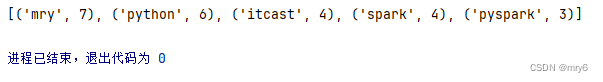

sortBy方法

功能:对RDD数据进行排序,基于你指定的排序依据。

代码示例:

"""

演示RDD的sortBy方法的使用

"""

from pyspark import SparkConf, SparkContext

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 1.读取数据文件

rdd = sc.textFile("D:/yuancheng/20231120/资料/第15章资料/资料/hello.txt")

# 2.取出全部单词

word_rdd = rdd.flatMap(lambda x: x.split(" "))

# 3.将所有单词都转换成二元元组,单词为key,value设置为1

word_with_one_rdd = word_rdd.map(lambda word: (word, 1))

# 4.分组并求和

result_rdd = word_with_one_rdd.reduceByKey(lambda a, b: a + b)

print(result_rdd.collect())

# 5.对结果进行排序

final_rdd = result_rdd.sortBy(lambda x: x[1], ascending=False, numPartitions=1)

print(final_rdd.collect())输出结果:

总结:

1.sortBy算子

- 接收一个处理函数,可用lambda快速编写

- 函数表示用来决定排序的依据

- 可以控制升序或降序

- 全局排序需要设置分区数为1

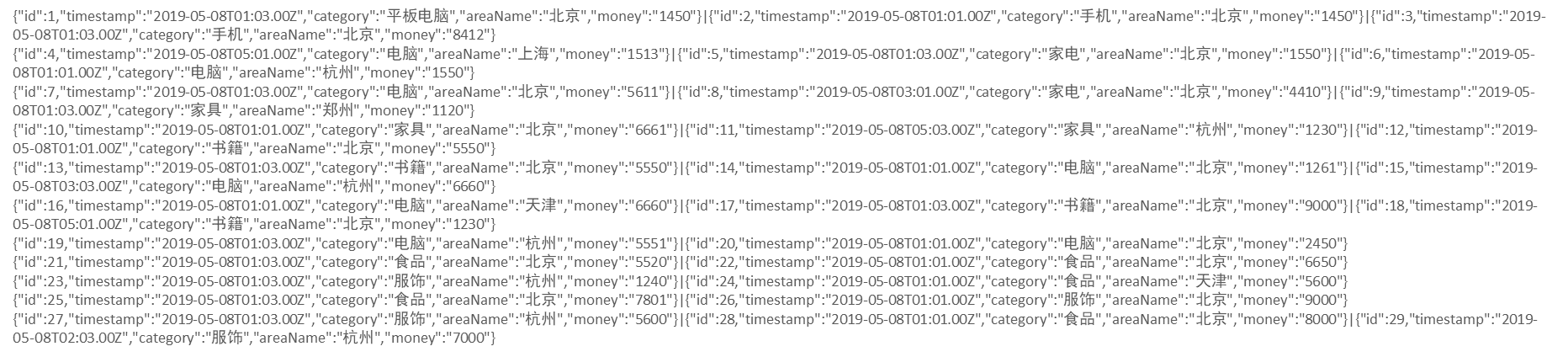

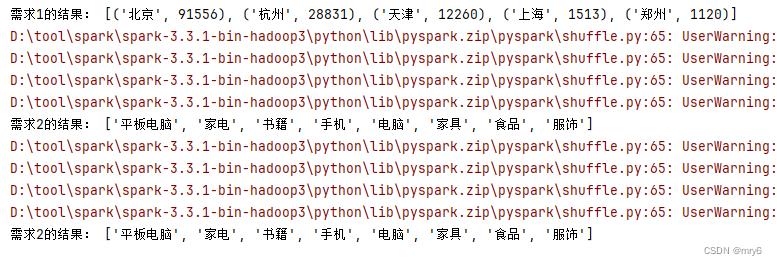

练习案例2

案例

需求,复制以上内容到文件中,使用Spark读取文件进行计算:

- 各个城市销售额排名,从大到小

- 全部城市,有哪些商品类别在售卖

- 北京市有哪些商品类别在售卖

代码示例:

"""

练习案例:JSON商品统计

需求:

1. 各个城市销售额排名,从大到小

2. 全部城市,有哪些商品类别在售卖

3. 北京市有哪些商品类别在售卖

"""

from pyspark import SparkConf, SparkContext

import json

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# TODD 需求1:城市销售额排名

# 1.1 读取数据文件到RDD

file_rdd = sc.textFile("D:/yuancheng/20231120/资料/第15章资料/资料/orders.txt")# 1.2 取出一个个JSON字符串

json_str_rdd = file_rdd.flatMap(lambda x: x.split("|"))

print(json_str_rdd.collect())# 1.3 将一个个JSON字符串转换为字典

dict_rdd =json_str_rdd.map(lambda x: json.loads(x))

print(dict_rdd.collect())# 1.4 取出城市和销售额数据

# (城市,销售额)

city_with_money_rdd = dict_rdd.map(lambda x: (x['areaName'], int(x['money'])))# 1.5 按城市分组按销售额聚合

city_result_rdd = city_with_money_rdd.reduceByKey(lambda a,b : a + b)# 1.6 按销售额聚合结果进行排序

result1_rdd = city_result_rdd.sortBy(lambda x: x[1], ascending=False, numPartitions=1)

print("需求1的结果:", result1_rdd.collect())# TODD 需求2: 全部城市有哪些商品类别在售卖

# 2.1 取出全部的商品类别

# 2.2 对全部商品类别进行去重

category_rdd = dict_rdd.map(lambda x: x['category']).distinct()

print("需求2的结果:", category_rdd.collect())# TODD 需求3:北京市有哪些商品类别在售卖

# 3.1 过滤北京市的数据

beijing_data_rdd = dict_rdd.filter(lambda x: x['areaName'] == '北京')# 3.2 取出全部商品类别

# 3.3 进行商品类别去重

result3_rdd = beijing_data_rdd.map(lambda x: x['areaName']).distinct()

print("需求2的结果:", result3_rdd.collect())输出结果:

数据输出

数据输入:

- sc.parallelize

- sc.textFile

数据计算:

- rdd.map

- rdd.flatMap

- rdd.reduceByKey

- …

输出为Python对象

collect算子

功能:将RDD各个分区内的数据,统一收集到Driver中,形成一个List对象

用法:

rdd.collect()

返回值是一个list

代码示例:

"""

演示将RDD输出为Python对象

"""

from pyspark import SparkConf, SparkContext

import json

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备RDD

rdd = sc.parallelize([1, 2, 3, 4, 5])# collect算子,输出RDD为List对象

rdd_list: list = rdd.collect()

print(rdd_list)

print(type(rdd_list))

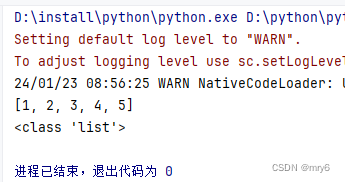

输出结果:

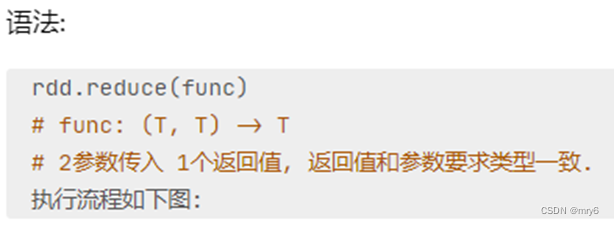

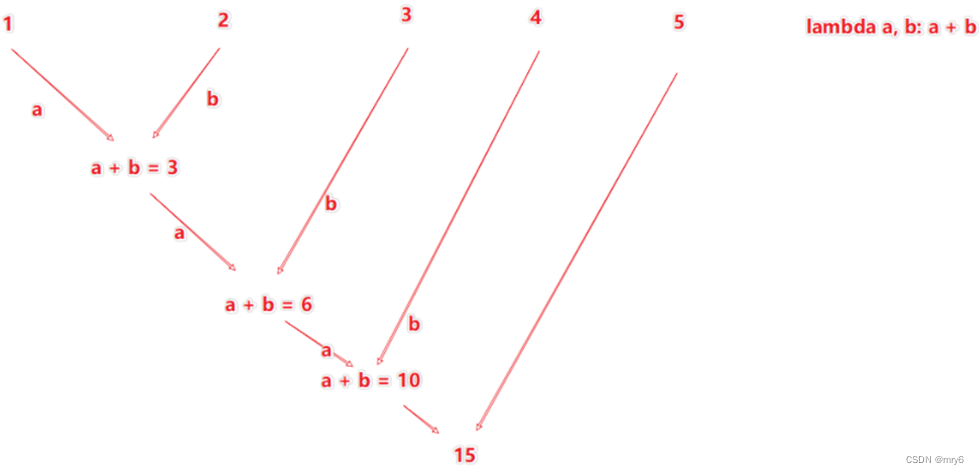

reduce算子

功能:对RDD数据集按照你传入的逻辑进行聚合

返回值等同于计算函数的返回值

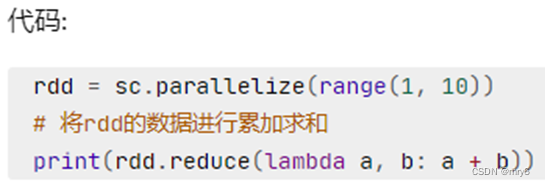

代码示例:

"""

演示将RDD输出为Python对象

"""

from pyspark import SparkConf, SparkContext

import json

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备RDD

rdd = sc.parallelize([1, 2, 3, 4, 5])# reduce算子,对RDD进行两两聚合

num = rdd.reduce(lambda a, b: a + b)

print(num)

输出结果:

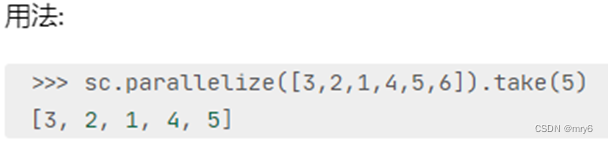

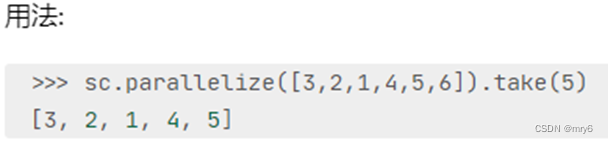

take算子

功能:取RDD的前N个元素,组合成list返回给你

代码示例:

"""

演示将RDD输出为Python对象

"""

from pyspark import SparkConf, SparkContext

import json

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备RDD

rdd = sc.parallelize([1, 2, 3, 4, 5])# take算子,输出RDD前N个元素,组成List返回

take_list = rdd.take(3)

print(take_list)

输出结果:

count算子

功能:计算RDD有多少条数据,返回值是一个数字

代码示例:

"""

演示将RDD输出为Python对象

"""

from pyspark import SparkConf, SparkContext

import json

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备RDD

rdd = sc.parallelize([1, 2, 3, 4, 5])# count,统计rdd内有多少条数据,返回值为数字

num_count = rdd.count()

print(f"rdd内有{num_count}个元素")

输出结果:

总结:

1.Spark的编程流程就是:

- 将数据加载为RDD(数据输入)

- 对RDD进行计算(数据计算)

- 将RDD转换为Python对象(数据输出)

2.数据输出的方法 - collect:将RDD内容转换为list

- reduce:对RDD内容进行自定义聚合

- take:取出RDD的前N个元素组成list

- count:统计RDD元素个数

数据输出可用的方法是很多的,本小节简单的介绍了4个。

输出文件中

saveAsTextFile算子

功能:将RDD的数据写入文本文件中

支持 本地写出,hdfs等文件系统

代码:

注意事项

调用保存文件的算子,需要配置Hadoop依赖

- 下载Hadoop安装包

- http://archive.apache.org/dist/hadoop/common/hadoop-3.0.0/hadoop-3.0.0.tar.gz

- 解压到电脑任意位置

- 在Python代码中使用os模块配置:os.environ[‘HADOOP_HOME’] = ‘HADOOP解压文件夹路径’

- 下载winutils.exe,并放入Hadoop解压文件夹的bin目录内

- https://raw.githubusercontent.com/steveloughran/winutils/master/hadoop-3.0.0/bin/winutils.exe

- 下载hadoop.dll,并放入:C:/Windows/System32 文件夹内

- https://raw.githubusercontent.com/steveloughran/winutils/master/hadoop-3.0.0/bin/hadoop.dll

代码示例:

"""

演示将RDD输出到文件中

"""

from pyspark import SparkConf, SparkContext

import json

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'

os.environ['HADOOP_HOME'] = 'D:/tool/hadoop/hadoop-3.0.0'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

sc = SparkContext(conf=conf)# 准备RDD1

rdd1 = sc.parallelize([1, 2, 3, 4, 5])# 准备RDD2

rdd2 = sc.parallelize([("Hello", 3), ("Spark", 5), ("Hi", 7)])# 准备RDD3

rdd3 = sc.parallelize([[1, 3, 5], [6, 7, 9], [11, 13, 11]])# 输出到文件中

rdd1.saveAsTextFile("D:/yuancheng/20231120/资料/第15章资料/资料/output1")

rdd2.saveAsTextFile("D:/yuancheng/20231120/资料/第15章资料/资料/output2")

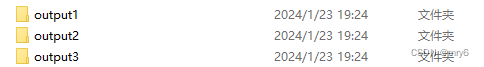

rdd3.saveAsTextFile("D:/yuancheng/20231120/资料/第15章资料/资料/output3")输出结果:

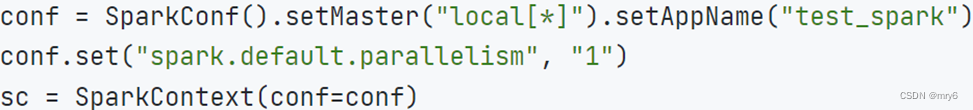

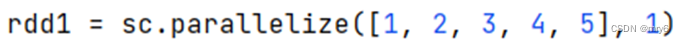

修改rdd分区为1

方式1,SparkConf对象设置属性全局并行度为1:

方式2,创建RDD的时候设置(parallelize方法传入numSlices参数为1)

代码示例:

"""

演示将RDD输出到文件中

"""

from pyspark import SparkConf, SparkContext

import json

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'

os.environ['HADOOP_HOME'] = 'D:/tool/hadoop/hadoop-3.0.0'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

# conf.set("spark.default.parallelism", "1")

sc = SparkContext(conf=conf)# 准备RDD1

rdd1 = sc.parallelize([1, 2, 3, 4, 5], numSlices=1)# 准备RDD2

rdd2 = sc.parallelize([("Hello", 3), ("Spark", 5), ("Hi", 7)], 1)# 准备RDD3

rdd3 = sc.parallelize([[1, 3, 5], [6, 7, 9], [11, 13, 11]], 1)# 输出到文件中

rdd1.saveAsTextFile("D:/yuancheng/20231120/资料/第15章资料/资料/output1")

rdd2.saveAsTextFile("D:/yuancheng/20231120/资料/第15章资料/资料/output2")

rdd3.saveAsTextFile("D:/yuancheng/20231120/资料/第15章资料/资料/output3")输出结果:

总结:

1.RDD输出到文件的方法

- rdd.saveAsTextFile(路径)

- 输出的结果是一个文件夹

- 有几个分区就输出多少个结果文件

2.如何修改RDD分区

- SparkConf对象设置conf.set(“spark.default.parallelism”, “1”)

- 创建RDD的时候,sc.parallelize方法传入numSlices参数为1

综合案例

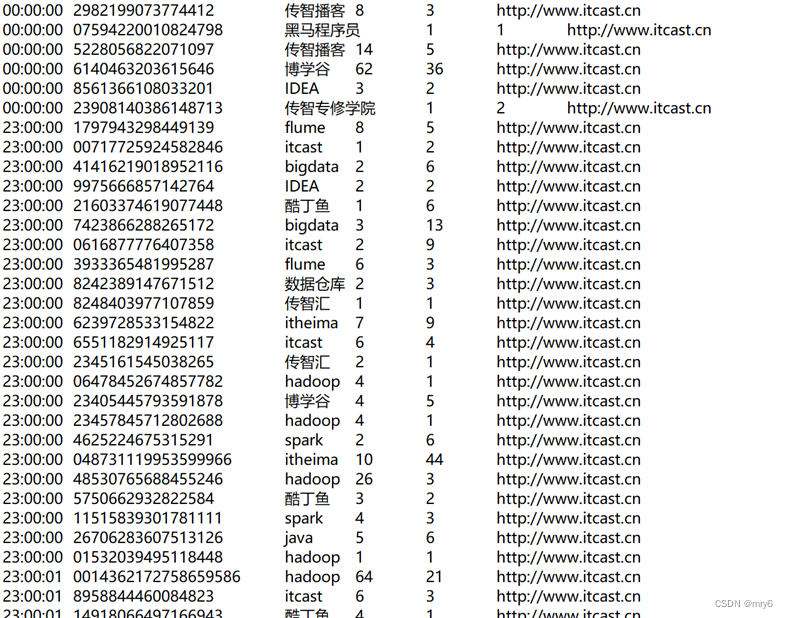

搜索引擎日志分析

读取文件转换成RDD,并完成:

- 打印输出:热门搜索时间段(小时精度)Top3

- 打印输出:热门搜索词Top3

- 打印输出:统计黑马程序员关键字在哪个时段被搜索最多

- 将数据转换为JSON格式,写出为文件

代码示例:

"""

演示PySpark综合案例

"""

from pyspark import SparkConf, SparkContext

import os

os.environ['PYSPARK_PYTHON'] = 'D:/install/python/python.exe'conf = SparkConf().setMaster("local[*]").setAppName("test_spark")

conf.set("spark.default.parallelism", "1")

sc = SparkContext(conf=conf)# 读取文件转换成RDD

file_rdd = sc.textFile("D:/yuancheng/20231120/资料/第15章资料/资料/search_log.txt")# TODD 需求1:热门搜索时间段Top3(小时精度)

# 1.1 取出全部的时间并转换为小时

# 1.2 转换为(小时, 1)的二元元组

# 1.3 Key分组聚合Value

# 1.4 排序(降序)

# 1.5 取前3

result1 = file_rdd.map(lambda x: x.split("\t")).\map(lambda x: x[0][:2]).\map(lambda x: (x, 1)).\reduceByKey(lambda a, b: a + b).\sortBy(lambda x: x[1], ascending=False, numPartitions=1).\take(3)

print("需求1的结果:", result1)# TODD 需求2:热门搜索词Top3

# 2.1 取出全部的搜索词

# 2.2 (词, 1) 二元元组

# 2.3 分组聚合

# 2.4 排序

# 2.5 Top3

result2 = file_rdd.map(lambda x: (x.split("\t")[2], 1)).\reduceByKey(lambda a, b: a + b).\sortBy(lambda x: x[1], ascending=False, numPartitions=1).\take(3)

print("需求2的结果:", result2)# TODD 需求3:统计黑马程序员关键字在什么时段被搜索的最多

# 3.1 过滤内容,只保留黑马程序员关键词

# 3.2 转换为(小时, 1)的二元元组

# 3.3 Key分组聚合Value

# 3.4 排序(降序)

# 3.5 取前1

result3 = file_rdd.map(lambda x: x.split("\t")).\filter(lambda x: x[2] == '黑马程序员').\map(lambda x: (x[0][:2], 1)).\reduceByKey(lambda a, b: a + b).\sortBy(lambda x: x[1], ascending=False, numPartitions=1).\take(1)

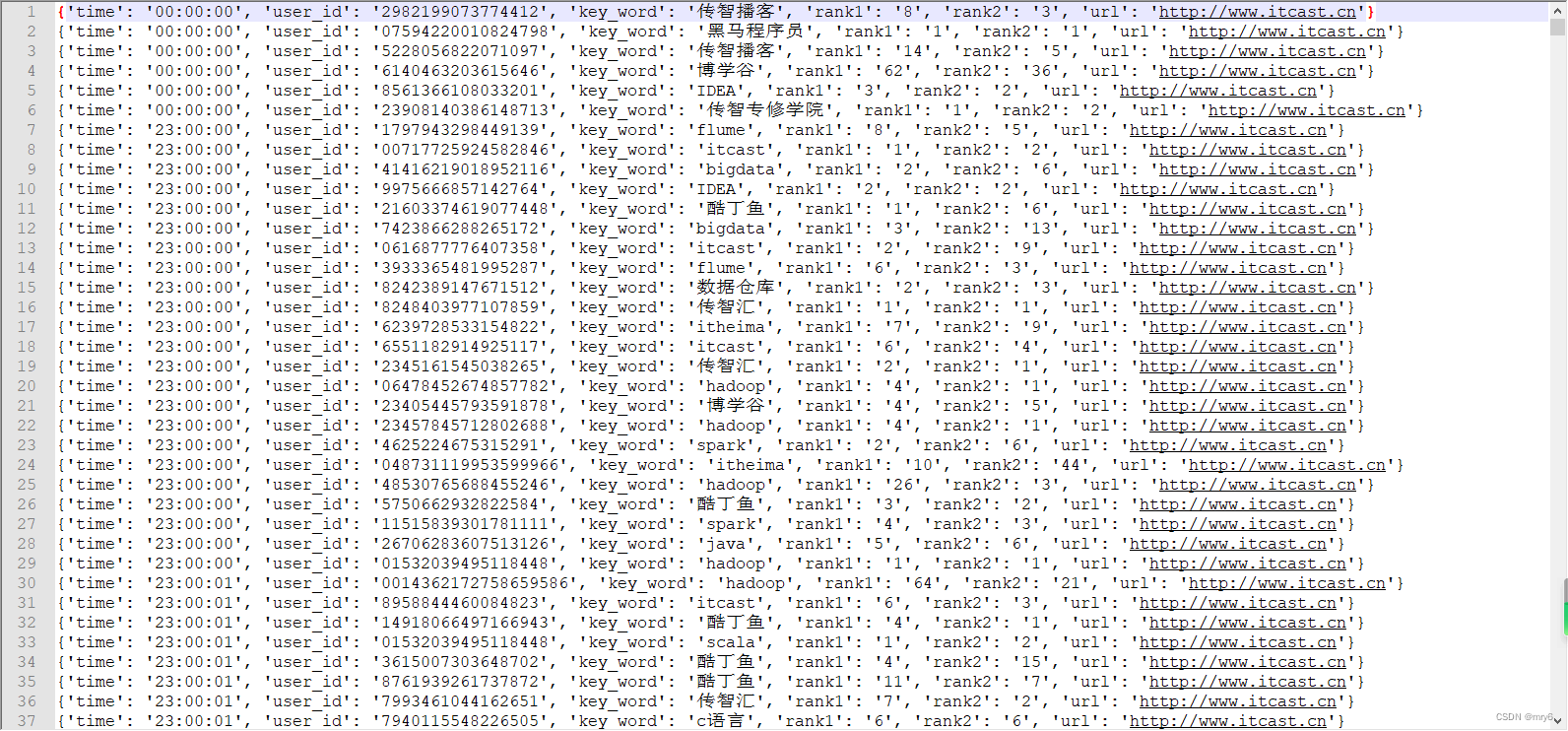

print("需求3的结果:", result3)# TODD 需求4:将数据转换为JSON格式,写出到文件中

# 4.1 转换为文件

file_rdd.map(lambda x: x.split("\t")).\map(lambda x: {"time": x[0], "user_id": x[1], "key_word": x[2], "rank1": x[3], "rank2": x[4], "url": x[5]}).\saveAsTextFile("D:/yuancheng/20231120/资料/第15章资料/资料/output_json")

输出结果:

D:\install\python\python.exe D:\python\python-learn\模块\13_综合案例.py

需求1的结果: [('20', 3479), ('23', 3087), ('21', 2989)]

需求2的结果: [('scala', 2310), ('hadoop', 2268), ('博学谷', 2002)]

需求3的结果: [('22', 245)]进程已结束,退出代码为 0

分布式集群运行

提交命令:

bin/spark-submit --master yarn --num-executors 3 --queue root.teach --executor-cores 4 --executor-memory 4g /home/hadoop/demo.py

输出结果: